Según un informe de la Corporación de Bienes de Capital (CBC), el stock a ejecutar este año caerá 7,5%, mientras que en 2023 la merma se acentuará a 51,1%.

El Banco Central ha anticipado dos años negativos para la inversión en Chile, con caídas en 2022 y 2023 de la mano de la exigente base de comparación del 2021, la mayor inflación y la incertidumbre tanto por el escenario externo como el local.

Y los distintos sectores económicos comienzan a ajustarse a esa nueva realidad. Uno de ellos es el industrial.

Según un informe elaborado por la Corporación de Bienes de Capital (CBC), la inversión proyectada en el rubro tanto para este año como para el próximo registrará números rojos, con una merma de 7,5% para 2022 y una contracción de mayor magnitud, de 51,1%, el 2023.

¿La razón? El término de la fase de obras de varias iniciativas y el no ingreso de nuevos proyectos que compensen el menor gasto que se realizará, debido a una menor reposición.

A esto se le agrega un cierre para el 2021 mejor a lo esperado, con un aumento de 25,5% del stock respecto al mismo lapso del 2020, gracias al ingreso de nuevos proyectos en el ejercicio pasado.

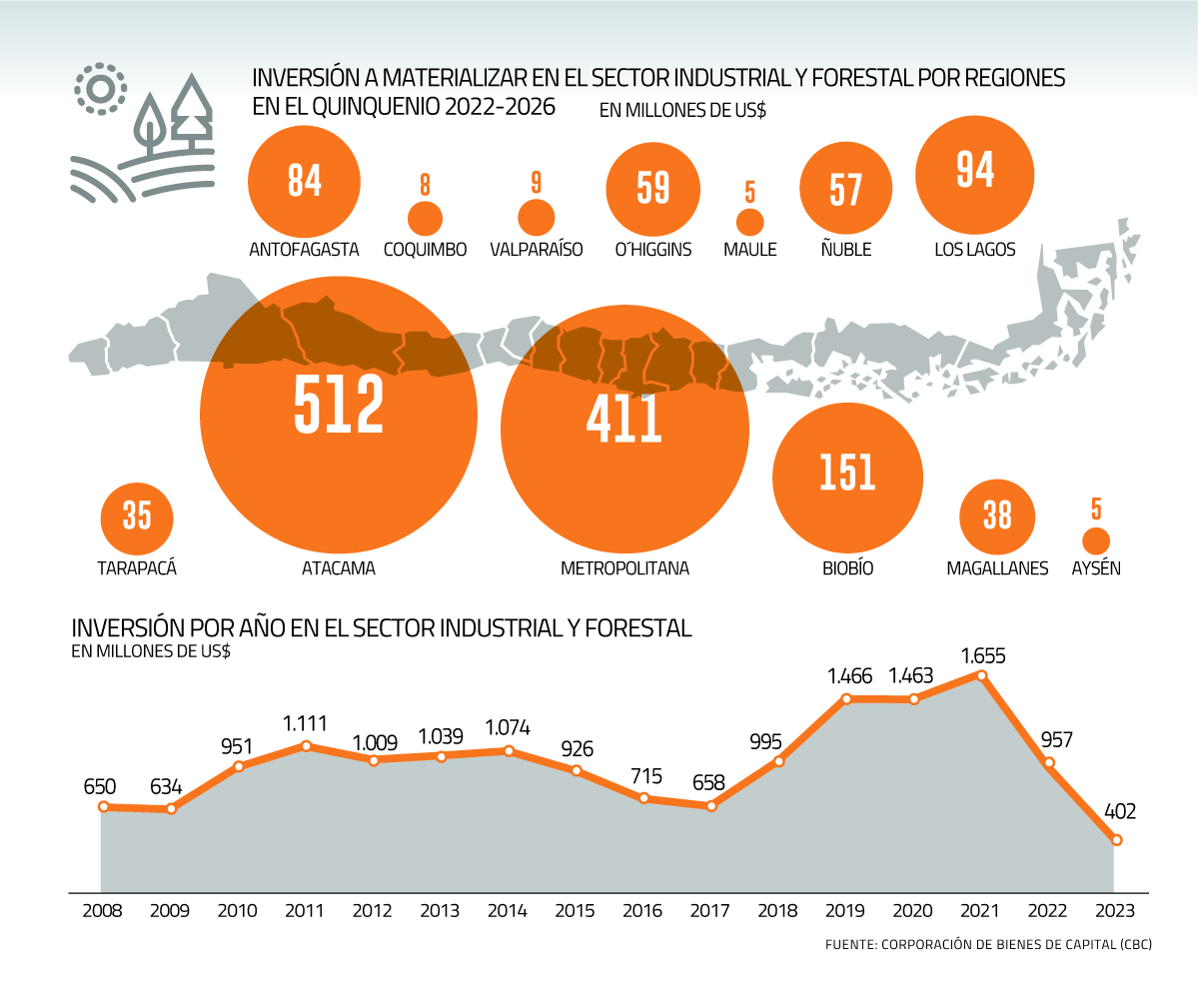

Acorde a la corporación, para el quinquenio 2022-2026 el stock de proyectos de inversión con cronogramas definidos asciende a US$ 1.332 millones, un 2,5% del total de las iniciativas tanto públicas como privadas a nivel nacional, considerando otros rubros como comercio, energía, y minería, por ejemplo. Esto implica 54 proyectos para el rubro.

En la distribución anual, US$ 823 millones se materializarán durante este año, para bajar a US$ 402 millones en 2023 y US$ 80 millones un año más tarde. Para el 2025 y 2026 los montos apenas se ubicarán en US$ 16 millones y US$ 11 millones, respectivamente.

Otro indicador de actividad es el de intensidad trimestral, que mide la inversión ejecutada durante el primer trimestre de este año, con aumentos en industria y forestal, principalmente por el inicio de obras en el laboratorio de vacunas Sinovac Santiago y el mejoramiento tecnológico en planta Pemuco Orafti.

Según subsector, la industria desalinizadora se lleva el mayor monto para todo el período, con US$ 447 millones, seguido de la industria química con US$ 304 millones y US$ 197 millones para el rubro de alimentos y bebidas. Más atrás se ubican las actividades de edificio industriales de distribución (US$ 137 millones), la industria acuícola (US$ 100 millones), la gasífera (US$ 65 millones), la mineral no metálica (US$ 43 millones), la sanitaria (US$ 34 millones), la agropecuaria (US$ 4 millones) y papel y madera (US$ 1 millón).

Proyectos por región

A nivel de regiones, según la CBC sobresalen Atacama, Metropolitana, y Biobío, con las mayores sumas en el stock para el quinquenio 2022-2026, con US$ 512 millones, US$ 411 millones y US$ 151 millones, respectivamente.

En el otro extremo, se ubican Coquimbo (US$ 8 millones), Maule y Aysén, ambos con US$ 5 millones cada uno.

Las iniciativas incorporadas al catastro suman una inversión total de US$ 220 millones, entre las que destacan segunda reducción voluntaria de emisiones de So2 (óxido de azufre) mediante Moder y robustecimiento de las Instalaciones de limpieza de gases y tostación en Molymetnos, etapa I; la planta productiva de Pinturas Ceresita Quilicura; parque logístico Los Alerces; y mejoramiento tecnológico en planta Pemuco Orafti.

En el otro extremo, los proyectos excluidos del catastro en relación al anterior sumaban US$ 209 millones en total, como el Centro Logístico Lo Aguirre en sus primeras etapas.

“Para efectos de un mejor registro, la iniciativa se separa en dos folios. Las primeras etapas, que se ejecutaron entre enero de 2017 y abril de 2020, con una inversión estimada de US$ 80 millones, quedan bajo este folio. Las siguientes fases, aún sin construir, serán monitoreadas aparte. Para éstas últimas, la empresa ha presentado un EIA a evaluación ambiental el 21 de enero de 2022, que se encuentra en calificación. Las primeras partes, por haberse desarrollado antes de 2021, quedan fuera del actual catastro”, explica la CBC en el informe.

La cifra quinquenal total es explicada, principalmente, por iniciativas que actualmente se encuentran en construcción, con una participación de 53,7% (US$ 716 millones) en cinco años. Por su parte, aquellas iniciativas en ingeniería de detalle representan el 44,7% restante (US$ 595 millones).

Fuente: Diario Financiero, agosto 04 de 2002