La industria registró en mayo un aumento de sus niveles de producción de 4,3%, acumulando una caída de 0,3% en los primeros cinco meses de 2022. Presidente de ASIMET señaló que el gremio evalúa el resultado con prudencia, debido a proyecciones de menor demanda, alza en el costo de materias primas e incertidumbre política “que están frenando la inversión y nos resta competitividad”.

Luego de tres meses consecutivos de registros negativos, el sector metalúrgico metalmecánico tuvo un crecimiento de 4,3% durante mayo, en relación al mismo mes del año anterior. Con este desempeño, la industria acumula una caída en su actividad de 0,3% en los cinco primeros meses de 2022, cifra levemente inferior a la registrada en igual periodo del año pasado.

Así lo dio a conocer el presidente de ASIMET, Dante Arrigoni, quien advirtió que este resultado positivo del quinto mes del año se da en un escenario de una baja base de comparación. “Estas cifras las tomamos con prudencia, porque la tendencia nos está indicando hace ya algunos meses que la demanda en Minería, Infraestructura y Construcción está a la baja. A ello se agrega el alto costo que estamos pagando por materias primas que nos está restando competitividad, y la incertidumbre por el momento político que estamos viviendo que en nada contribuye a reactivar la inversión”, sostuvo.

Análisis por subsectores

En relación al comportamiento de los 9 rubros que componen el sector metalúrgico metalmecánico, Arrigoni explicó que solo 4 de ellos registraron una evolución positiva durante los primeros cinco meses de 2022, mientras que los otros 5 reportaron un desempeño inferior al del año pasado.

El subsector de mejor desempeño en este periodo fue Fabricación de maquinaria de uso especial, con un aumento de sus niveles de producción de 25,3% en relación a similar lapso de 2021, aportando 4,8 puntos porcentuales de crecimiento a la industria. Este incremento se explica por una mayor demanda en la venta de maquinarias destinadas principalmente a la explotación de minas y canteras. Como contrapartida, el subsector de Fabricación de otros productos elaborados de metal, y actividades de servicios de trabajo de metales es el que registró el más bajo desempeño durante el periodo enero mayo de este año, al exhibir un descenso de su actividad de 7,1%, lo que restó 1,9 puntos porcentuales de crecimiento al sector.

Comercio exterior

Las exportaciones totales del sector al mes de mayo de 2022 alcanzaron los US$ FOB 912,9 millones, lo que representa un incremento de 2,4% respecto a similar periodo del año anterior.

Los principales destinos de las ventas externas fueron: Perú, Argentina y Estados Unidos, los que suman exportaciones por US$ FOB 440,4 lo que representa el 48,2% de los envíos del sector.

Los principales productos con valor agregado exportados fueron Alambre de cobre y barras y perfiles, de los demás aceros aleados; barras huecas para perforación, de aceros aleados o sin alear.

Las importaciones, en tanto, registraron un descenso de 9,4% durante mayo, respecto del mismo mes del año anterior. China fue el principal origen de las adquisiciones, con una cifra que alcanza a los US$ CIF 4.451 millones, lo que representa el 38,3% del total de las importaciones. Le sigue Estados Unidos, con US$ CIF 1.201 millones, con una participación de 10,3%.

Fuente: Diario Estrategia Online, julio 13 de 2022

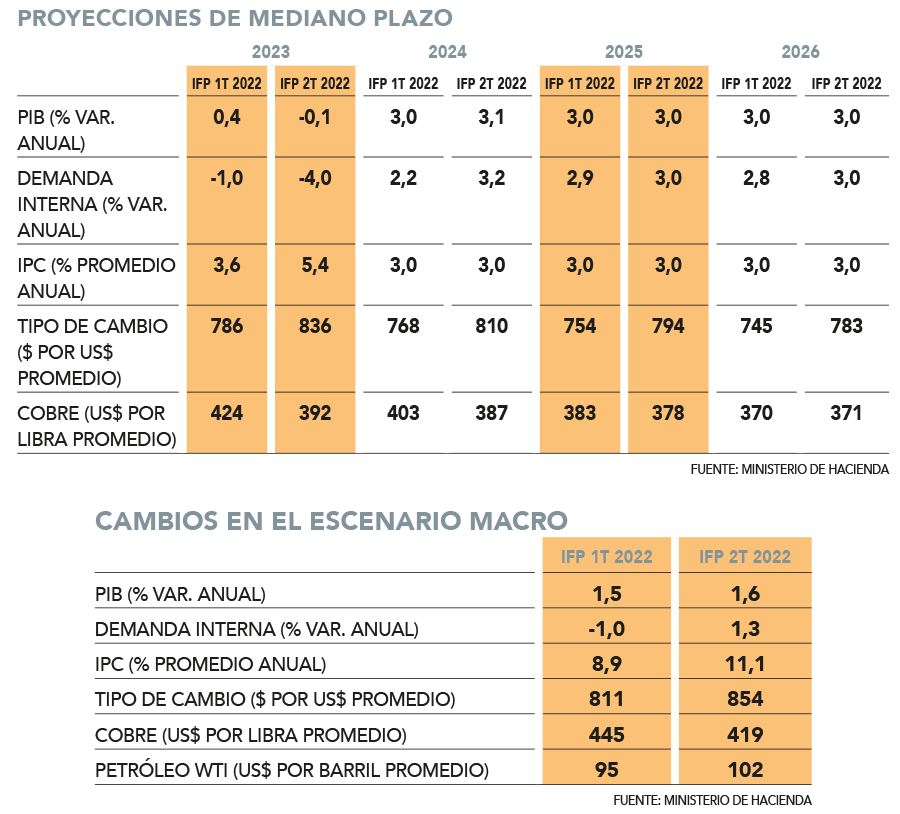

La cartera liderada por Mario Marcel adelantó que el peor cierre del actual ejercicio impactará en el desempeño del próximo año, cuando se agotará el efecto de las medidas de estímulo y se consolide el ajuste del gasto.

El inicio de 2022 ha sido mejor de lo previsto para la economía nacional, pero este “veranito de San Juan” durará poco, pues se prevé un tercer trimestre de fuerte ajuste que se extenderá hacia 2023.

Estas son las principales conclusiones que se desprenden de la actualización del escenario macro que realizaron ayer el Ministerio de Hacienda y la Dirección de Presupuestos (Dipres).

El titular de la cartera, Mario Marcel, presentó el Informe de Finanzas Públicas (IFP) del segundo trimestre en la comisión del ramo del Senado.

Ahora, la cartera espera que el Producto Interno Bruto (PIB) crezca un 1,6% este año, una décima por sobre lo esperado hace tres meses.

El secretario de Estado señaló ante los senadores que el dato se explica por una partida del año más dinámica a la anticipada, pero advirtió que hacia el tercer trimestre la economía consolidará un ritmo de desaceleración que ya comienza a manifestarse en los indicadores de empleo y consumo.

“Los fundamentos del consumo apuntan a un claro deterioro hacia el tercer trimestre. El tercer trimestre será considerablemente más débil en gasto y actividad”, lanzó Marcel, quien estuvo acompañado por la directora de Presupuestos, Javiera Martínez.

Según los cálculos de Hacienda, la demanda interna pasará de caer 1% en comparación a la anterior apuesta a crecer 1,3% este año, mientras que el Índice de Precios al Consumidor (IPC) también se revisó al alza, desde un 8,9% promedio en el IFP anterior a 11,1% ahora.

Esto en circunstancias en que los precios al consumidor ya superaron el 12% en junio y con expectativas que incluso se empinen a 14% en los próximos meses por el aumento del dólar.

Haciéndose cargo justamente del aumento de la divisa frente al peso, Teatinos 120 ahora anticipa que la divisa se cotizará en $ 854 promedio este año, $ 43 por sobre el pronóstico previo. Hacienda también redujo su perspectiva para el precio del cobre, que ahora espera se cotice en US$ 4,19 por libra promedio en 2022, 26 centavos menos que hace tres meses.

Caída el próximo año

En esta línea, la cartera también actualizó su estimación para la actividad del próximo año, proyectando una recesión para el año en su conjunto.

En específico, el Ejecutivo prevé que la economía caerá 0,1% en 2023, desde un alza de 0,4% que contemplaba hace tres meses.

Ya en el Informe de Política Monetaria (IPoM) de marzo el Banco Central había sido la primera entidad en anticipar una contracción del Producto el próximo año.

En su explicación ante los senadores, el coordinador macroeconómico de Hacienda, Andrés Sansone, señaló que el descenso de la actividad se debe a la inercia del mal segundo semestre que tendrá la economía chilena, la mayor inflación esperada, la menor liquidez en la economía y la baja en el consumo.

La demanda interna anotaría una baja de 4%, peor en tres puntos porcentuales si se compara con el informe anterior.

La inflación también se revisa al alza, al igual que la cotización del dólar, mientras que el valor del cobre será menor a lo anticipado por el Ejecutivo hace tres meses (ver tablas).

Marcel agregó se ha “intensificado” el proceso de ajuste de la economía hacia niveles “más compatibles con los de tendencia”, luego de la rápida recuperación de la actividad en 2021.

Trayectoria futura

Como es tendencia en los IFP, la cartera también actualiza sus números para los cuatros años de gobierno. En este caso, la única revisión en términos de PIB fue para el caso de 2024, año en que se prevé que la actividad crezca 3,1%.

Así, en el período 2022-2026 la expansión promedio del Producto Interno Bruto (PIB) sería de 2,2%, con una trayectoria de recuperación desde 2024.

Fuente: Diario Financiero, julio 13 de 2022

El ente rector publicó la Encuesta de Expectativas Económicas de julio, en la cual prevé que la inflación termine el año en 11%.

El Banco Central publicó este martes los resultados de su Encuesta de Expectativas Económicas (EEE) correspondiente a julio y previo a que mañana comunique una inminente nueva alza a la tasa de interés en medio de la fuerte inflación que golpea al país.

En ese sentido, los expertos consultados esperan que la entidad presidida por Rosanna Costa aplique un ajuste de 50 puntos base para llevar a la Tasa de Política Monetaria (TPM) a 9,5% y luego la vuelva a subir en septiembre a 10%, nivel en que el terminaría el año, según la encuesta.

Esto, mientras la inflación seguiría escalando. Los encuestados esperan que el Índice de Precios al Consumidor (IPC) de julio anote un alza de 1% y de 0,8% en agosto. Así, la inflación terminaría el año acumulando un fuerte avance de 11%, y de 5,10% en 2023.

Además, lo especialistas no ven una inflación convergiendo a la meta de 3% en el horizonte de dos años. Y es que, en los próximos 23 meses, se estima que la inflación en Chile de ubique en 4%.

Por otro lado, los analistas elevaron sus perspectivas de crecimiento económico, anticipando que el Producto Interno Bruto (PIB) se expandirá 1,8% en 2022 -1,7% en la EEE de junio-, y mantuvieron su proyección para 2023 en 0%.

También esperan que con el paso de los meses la economía siga perdiendo dinamismo, considerando que para julio esperan que el Índice Mensual de Actividad Económica (Imacec) marque un crecimiento de 4,3% -menor al 5,2% del sondeo anterior-.

Respecto del tipo de cambio, los consultados ven que el dólar se cotizará en $930 en los próximos dos meses y en $850 en los próximos 23 meses.

Por último, la EEE del séptimo mes del año deja en evidencia que el consumo en el país crecería solo 1,80% en 2022 y se contraería un 0,9% en 2023, mientras que la inversión medida como formación bruta de capital fijo retrocedería un 3% este año, para luego caer y un 2% el próximo.

La EEE es una encuesta mensual que se realiza a un grupo de académicos, consultores y ejecutivos o asesores de instituciones financieras, la cual entrega información de expectativas de distintas variables macroeconómicas.

Fuente: Emol economía, julio 12 de 2022

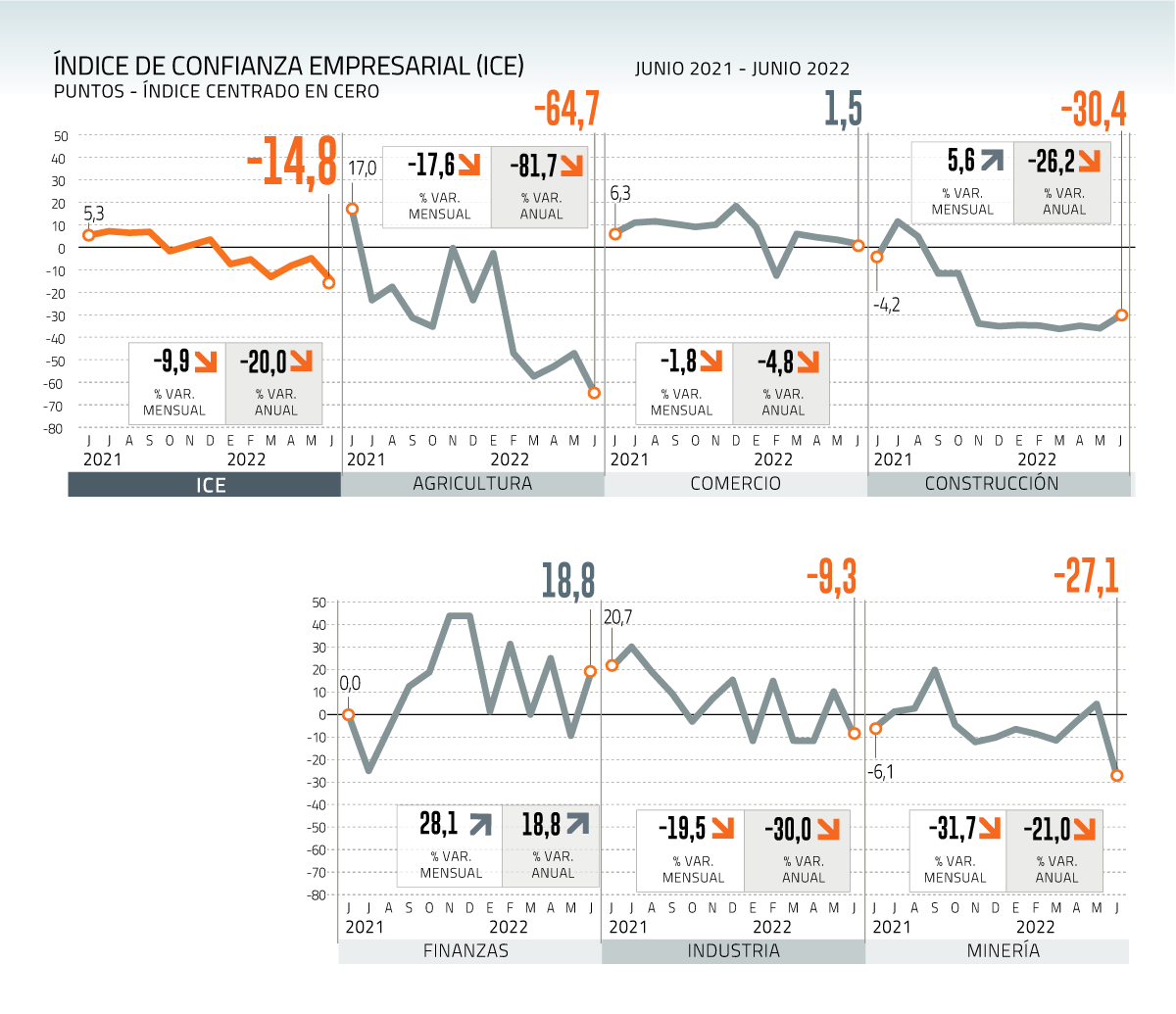

Se suman al desánimo detectado por el indicador que elabora el CEEN-UDD la construcción y el agro. La excepción es el rubro financiero.

El invierno se hizo sentir en el mundo de los negocios. En un contexto de alta inflación y desaceleración de la actividad en un entorno internacional complejo, el Índice de Confianza Empresarial (ICE) se deterioró casi 10 puntos en junio para retroceder a la casilla de leve pesimismo.

Determinante en este bajón que mostró la medición que realiza el Centro de Estudios en Economía y Negocios (CEEN) de la U. del Desarrollo fue lo ocurrido con el rubro de la minería, que dijo adiós en el semestre a niveles más optimistas o neutrales. Esto, debido principalmente a peores percepciones sobre la situación de la economía, el negocio y el costo de los insumos.

De hecho, este último factor ha sido un aspecto que ha golpeado las expectativas del sector empresarial de modo transversal hace meses. La mirada negativa se ha extendido con fuerza a la par de la mayor inflación que se ha instalado en el país, la cual ya supera el 12% anual.

Otro lomo de toro que enfrentó la minería el mes pasado fue el llamativo retroceso del precio del cobre, cuya cotización perdió la barrera de los US$ 4 la libra.

Y si el ánimo empresarial de los mineros cayó tres escalones, en la industria hubo dos descensos reflejando fuertes retrocesos en sus expectativas sobre la marcha del negocio reciente, que incluso estuvo por debajo de lo esperado.

Completan este cuadro de pesimismo, aunque en distintas magnitudes, la agricultura y la construcción.

En el primer caso, el ICE se despidió de números azules hace un año; mientras que el segundo tampoco ha logrado escapar de una zona roja pese a que en junio hubo cierta una atenuación del pesimismo en sus percepciones sobre el panorama de la economía y del negocio a tres meses.

Los más volátiles

En el ámbito financiero, la confianza empresarial se ha mostrado bastante volátil este año, avanzando en junio tres niveles, desde “levemente pesimista” hasta “moderadamente optimista”, como reflejo mejores resultados en lo reciente.

El ICE del comercio, a su vez, se ha ubicado esencialmente en una casilla “neutral” -ni buena ni malas expectativas- desde abril, dejando atrás los niveles de leve optimismo en que se ubicó la mayor parte de 2021.

Decidor en este segmento de negocios es la esperada desaceleración del consumo tras la disminución de liquidez de los hogares, que se entiende podría acentuarse ante la fuerte alza del dólar. Este hecho, por ejemplo, ya está golpeando de nuevo el precio de bencinas -que subieron del orden de $ 17 la semana pasada- y haría lo propio con otros bienes importados.

De esta forma, la visión de los empresarios sobre la situación del negocio en los últimos meses, relativa a la que habían esperado, continuó su tendencia a la baja en junio, retrocediendo dos niveles, desde “moderadamente pesimista”, hasta “muy pesimista”.

Fuente: Diario Financiero, julio 11 de 2002

Especialistas encuestados por el Banco Central, además, esperan que la tasa de interés llegue a 10% en octubre, para terminar el año en ese nivel.

Si bien la inflación de junio no sorprendió, no quita que el costo de la vida siga subiendo con fuerza en Chile y aquello, estiman los analistas, se mantendrá durante los próximos meses.

Según informó el Instituto Nacional de Estadísticas (INE), el Índice de Precios al Consumidor (IPC) escaló 0,9% en el sexto mes del año, llevando a la inflación anualizada a 12,5%, un nivel no visto en el país desde 1994.

¿Qué se espera para los meses venideros? De acuerdo con la Encuesta de Operadores Financieros (EOF) de julio -y previo a la Reunión de Política Monetaria (RPM) del Banco Central la próxima semana- publicada hoy por el instituto emisor, se prevén cifras de alta inflación para este mes y el próximo.

Puntualmente, los especialistas consultados proyectan que el IPC en julio escalará 1%, al igual que en agosto. Mientras que en los próximos doce meses estiman que la inflación acumulada será de 7,85%, muy por sobre el rango meta del Banco Central.

En medio de este complejo panorama inflacionario, los encuestados ven que la Tasa de Política Monetaria (TPM) seguirá escalando: esperan que en la próxima reunión del consejo del instituto emisor -el martes y miércoles de la próxima semana- se aplique un ajuste de 50 puntos base a la tasa rectora, para dejarla en 9,5%, además, calculan que esta llegará a 10% en octubre, para terminar el año en ese nivel y recién comenzar a moderarse a partir de 2023.

En cuanto al tipo de cambio, que vive días agitados -e históricos- en el país, los especialistas vislumbran que el dólar se mantendrá en torno a los $950 en las próximas semanas. Puntualmente esperan que cotice en $965 en los próximos 7 días, y en $950 en los próximos 28 días.

La EOF está dirigida a los responsables de las decisiones financieras representantes de las diferentes industrias del mercado financiero local y entidades extranjeras que operan activamente con Chile. Dentro de los agentes locales se consideran bancos, administradoras de fondos de pensiones, compañías de seguros, corredoras de bolsa, fondos mutuos, cooperativas de ahorro y crédito y otros agentes locales.

Fuente: Emol economía, julio 08 de 2022

El ministro de Economía, Nicolás Grau, subrayó que «la inversión extranjera no se ha detenido en el país».

Pese a la alta incertidumbre local y el complejo panorama económico en Chile, pareciera que el país sigue siendo atractivo para los capitales extranjero.

Esta mañana, el Banco Central informó que el flujo de inversión extranjera directa (IED) recibido entre enero y mayo de este año alcanzó los US$ 9.603 millones. La cifra acumulada es un 60% superior al promedio histórico de la serie 2003-2022 (US$5.990 millones) y está un 17% por sobre el promedio del último quinquenio (US$$8.228 millones).

InvestChile, la Agencia de Promoción de la Inversión Extranjera, destacó que solo en mayo de este año el ingreso de IED alcanzó los US$1.837 millones, cifra muy superior a la anotada en mayo de 2021, cuando se registró un monto de US$648 millones. El número supera además los US$ 1.168 del promedio de los últimos 12 meses.

Eso sí, el flujo de los primeros 5 meses del año es un 11% menos que el registrado en 2021, cuando la IED alcanzó los US$ 10.839 millones. Esto, según InvestChile, debido a una alta base de comparación «motivada por el inusual flujo de US$5.283 millones ingresado en febrero de 2021, relacionado con operaciones de adquisición».

Según detalló la agencia, el componente más importante del flujo de IED en el período fue la reinversión de utilidades, con un registro de US$3.953 millones. Las participaciones en el capital alcanzaron un monto US$3.233 millones y los instrumentos de deuda con US$2.417 millones.

A juicio del ministro de Economía, Nicolás Grau, este flujo demuestra que «la inversión extranjera no se ha detenido en el país, sin embargo, aún existe mucho camino para avanzar en materia de inversión y coordinación público-privada».

En este sentido, Grau añadió que «estas cifras dan muestra de la capacidad de Chile -más allá de operaciones puntuales- para volver a atraer de forma regular inversión en montos superiores a los que teníamos antes de la pandemia».

«Esto no solo es un reflejo de la imagen que Chile tiene ante los inversionistas, sino también de la confianza que las compañías internacionales tienen respecto de nuestro desarrollo en el mediano y largo plazo, y su ánimo para reinvertir y ampliar sus operaciones en el país».

Por su parte, la directora de InvestChile, Karla Flores, aseguró que «las cifras son una buena señal sobre el dinamismo de la inversión extranjera y corroboran el alto interés que las compañías tienen por seguir desarrollando negocios en Chile, que es algo que como agencia apreciamos de manera constante».

«Yo valoro especialmente que este resultado se dé además en un contexto de alta incertidumbre en los mercados globales. Para nosotros es una invitación a seguir trabajando para atraer inversiones que tengan un impacto positivo en la economía y especialmente en la creación de empleos», concluyó.

Fuente: Emol economía, julio 07 de 2022

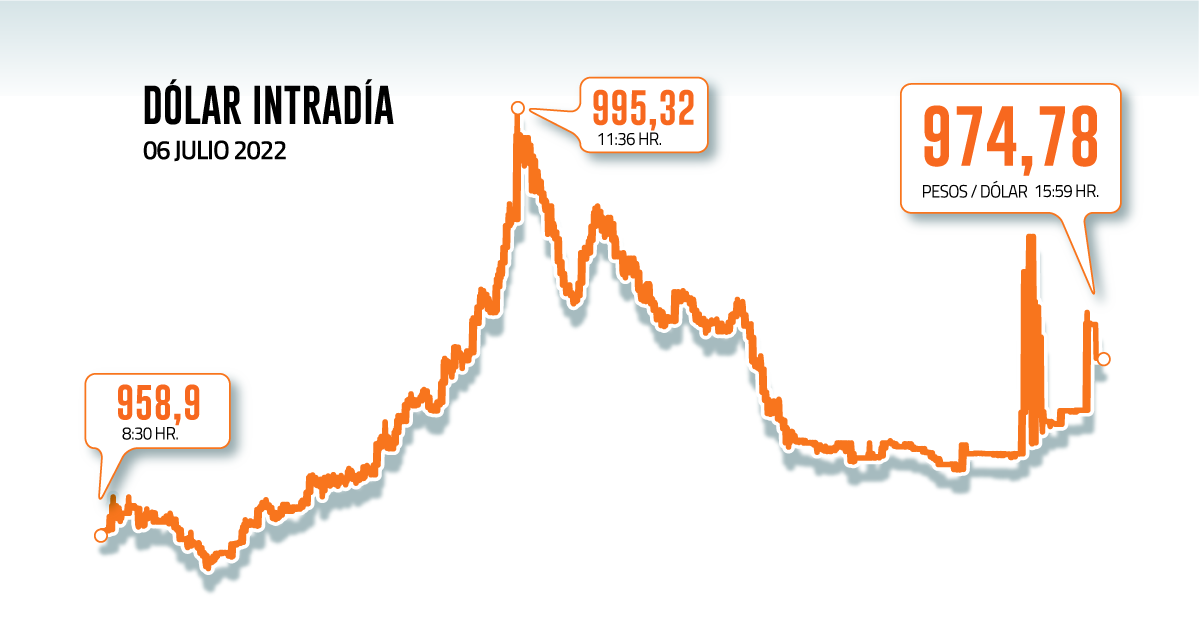

Terminó en $ 974,78, un nuevo cierre histórico, apoyado por la debilidad del cobre ante los temores de recesión. En lo que va de año, el peso chileno es la quinta moneda con peor desempeño entre las emergentes.

El dólar finalmente cruzó el miércoles la barrera de los $ 1.000. De acuerdo a los registros de la Bolsa Electrónica, a las 11:37 horas las pantallas de las mesas de dinero de los bancos anunciaron el histórico récord, tras sucesivas alzas de la divisa.

Mientras en las casas de cambio se apuraban en cambiar los carteles anunciando la venta de un dólar sobre $ 1.000, el mercado digería la situación presionando para una intervención del Banco Central, que, al cierre de esta edición, no llegaba.

Con el paso de las horas -y tras las declaraciones del ministro de Hacienda, Mario Marcel- la divisa fue moderando su escalada, cerrando en $ 974,78, con un alza diaria de $ 23,15, la mayor desde el 24 de febrero de este año.

Hasta ahora, el tipo de cambio se ha mantenido por dos semanas sobre el nivel de $ 900, debido a un escenario de mayor incertidumbre por temores de recesión, una fuerte caída en el precio del cobre y las posturas más agresivas por parte de los bancos centrales en materia de política monetaria.

Por lo mismo, la mirada del mercado está puesta en qué tan lejos puede llegar la divisa local, considerando, además, que el peso chileno se ubica este año como la quinta moneda con peor desempeño entre las emergentes.

De acuerdo a diversos actores del mercado, es complejo predecir una nueva barrera técnica en el corto plazo. Sin embargo, parte del consenso se encuentra entre los $ 1.000 y $ 1.158.

Para el economista de LarrainVial Asset Management, Alejandro Guin-Po, el techo que enfrenta el dólar en Chile en el corto plazo es de $ 1.000. Para el cierre de año, el análisis se centra en los $ 975, considerando que hay “un parche de ruido local por la coyuntura nacional”.

El socio y economista de PKF Chile, Héctor Osorio, coincide en que el soporte se encuentra en $ 1.000, indicando que va a mantenerse como un parámetro.

“Si supera esa barrera, los $ 1.100 están a solo un 10% de depreciación. Con lo que llevamos en el último tiempo y las expectativas inflacionarias que están creciendo la nueva barrera sería $ 1.100”, advierte.

En tanto, el analista jefe de Admiral Markets, Renato Campos, toma una postura levemente más agresiva al apostar por un nivel de $ 1.158.

“El avance hasta $ 1.000 e inclusive hasta $ 1.158 es el que comienza a ser nuestro objetivo de largo plazo y parece ser un hecho, los que podrían ser alcanzados durante los próximos dos a tres trimestres, considerando los fundamentos que hoy se presentan”, detalla.

El gerente de estudios de Renta4, Guillermo Araya, plantea dos posibles escenarios en base al desempeño del cobre, el cual cerró ayer en US$ 3,414 la libra tras un retroceso diario de 3,61%.

“En caso de que no haya un rebote en el precio del metal rojo, vemos una resistencia técnica en niveles de $ 1.020. Y en caso de que precio del cobre siga derrumbándose, el próximo nivel desde el punto de vista técnico es de $ 1.100”, explica.

Si bien desde Nevasa, Bci y Vector Capital decidieron no emitir comentarios en torno a las nuevas barreras técnicas que podría alcanzar el dólar, recalcaron que la volatilidad se mantendrá en el corto plazo y podría intensificarse dependiendo del Banco Central (BC).

“En esta suerte de provocación de parte del mercado, tanteando de alguna manera hasta donde está el Banco Central dispuesto a aguantar un tipo de cambio de este nivel, no es descartable que vuelva a probar los $ 1.000”, afirma el economista jefe de Bci, Sergio Lehmann, indicando que hoy sí existen las condiciones para una intervención por parte del BC.

Las claves a vigilar

Según los expertos, los niveles alcanzados ayer por el dólar se ligan principalmente a factores internacionales, como el desempeño del billete verde y el cobre. De hecho, el dollar index -que mide el valor de la divisa estadounidense en relación a una canasta de monedas extranjeras- cerró ayer en un nuevo máximo de 107.062 puntos, con un crecimiento de 0,49%.

¿La razón? Una llegada masiva de inversionistas que consideran al activo como un “refugio” frente a los temores de recesión en Estados Unidos.

Por otro lado, los factores locales como la inflación, el escenario político y el alza de tasas también serán factores clave en la volatilidad.

“El cobre, el petróleo y las tasas de interés van a empezar a pegar en la inflación porque hay muchos bienes que son importados. Eso podría llevar también al Banco Central a tener que subir más las tasas y entonces, nos puede llevar a caer en algo más recesivo”, dice el gerente de inversiones de Nevasa, Jorge García.

Para el operador de renta variable de Vector Capital, Jorge Tolosa, una variación en la tasa de interés en EEUU podría marcar una pauta de comportamiento del tipo de cambio.

“Los movimientos del dólar van ligados a la tasa de interés y eso movido por el aumento de la inflación. Creo que eso es lo que está esperando el BC”, agrega.

Fuente: Diario Financiero, julio 07 de 2022

El banco de inversión estadounidense alerta que la tasa impositiva contemplada para los altos patrimonios “parece relativamente alta, así como la recaudación esperada para un impuesto cuyo control es difícil de aplicar”.

La reforma tributaria, con la que el gobierno apunta a recaudar 4,1% del Producto Interno Bruto (PIB) en cuatro años, no pasa inadvertida. Una de las advertencias que más se repitió durante el fin de semana fue que la propuesta podría afectar a la inversión, en un año en que el Banco Central espera que la misma se contraiga un 4,8%, una inquietud que comparte JP Morgan.

El banco de inversión estadounidense envió ayer un informe a sus clientes analizando los puntos de la propuesta fiscal, y alerta que “el principal lastre para la recaudación del impuesto sobre la renta, si se compara con las medias de la OCDE, parece estar más relacionado con la relativa reducción de la base de contribuyentes, que no se aborda en esta reforma”. En la propuesta, se aumenta la tasa marginal del impuesto a la renta desde el quinto tramo del Global Complementario, o sea para quienes reciben desde $ 4.030.000 mensuales.

“Los proyectos de ley podrían apoyar el crecimiento a través de un mayor gasto público. Pero el efecto llegaría, como muy pronto, en 2023”, señalan desde Capital Economics.

El reporte recuerda que el gobierno apunta a desintegrar el sistema, separando la tributación de las empresas de la de sus propietarios -dejando fuera de esta medida a las firmas de menor tamaño-, y detalla que se busca aplicar un impuesto a los dividendos, equivalente al 22%, a las sociedades anónimas cuando los distribuyan a personas físicas o no residentes.

El informe elaborado por el economista Diego Pereira alerta que la propuesta de desintegración y el impuesto a los dividendos “elevarían significativamente las tasas impositivas efectivas para una amplia gama de accionistas, con un potencial impacto en la inversión”.

El documento desmenuza el impuesto a los altos patrimonios, que gravaría a 6.300 contribuyentes con más de US$ 4,9 millones, divididos en dos tramos. Al primero, entre dicho piso y US$ 14,7 millones, se le aplicaría una tasa marginal del 1%, y para el segundo, sobre el techo del tramo inicial, el cobro sería del 1,8%, con lo que se espera recaudar un 0,5% del PIB.

Pero las tasas previstas “parecen relativamente altas, así como la recaudación esperada para un impuesto cuyo control es difícil de aplicar”, para JP Morgan.

“En la dirección correcta”

La propuesta de reforma también considera disminuir el impuesto a las sociedades a 25%, desde el 27% actual, si esa diferencia de 2% se invierte en inversión y desarrollo (I+D). Con la rebaja, la nueva tasa seguiría por sobre el 22,8% que promedian los países de la OCDE que tienen un sistema tributario no integrado. Si bien Pereira destaca que la medida para fomentar la productividad “va en la dirección correcta”, repara en que, como incentivo a la inversión “todavía parece tímido”.

El economista de JP Morgan advierte que la combinación de efectos derivados del nuevo debate constitucional y el plebiscito de salida previsto para el 4 de septiembre; la alta inflación, agravada recientemente por el comportamiento de la moneda; y el riesgo de un aterrizaje duro, como consecuencia de los riesgos de una recesión mundial, “crean un escenario complejo para la discusión legislativa tributaria”.

¿Un mayor crecimiento?

La aprobación de los proyectos de ley en el Congreso podría apoyar el crecimiento a través de mayor gasto público, pero el efecto llegaría recién en 2023, anticipa Kimberley Sperrfechter, economista de Capital Economics para América Latina. “A corto plazo, es probable que la elevada inflación, la estricta política monetaria y la caída de los precios del cobre pesen sobre el crecimiento”, precisa la analista.

Sperrfechter agrega que, si bien es factible que el gobierno lleve a cabo una cierta consolidación fiscal, es poco probable que impulse “la dura austeridad necesaria para frenar el déficit fiscal y evitar que la relación entre la deuda pública y el PIB siga aumentando”. Así, añade que, por ende, es poco posible que la reforma implique una modificación sobre la clasificación soberana de Chile.

Marco Correa, economista jefe de BICE Inversiones, considera que los efectos de la reforma sobre la inversión este año “deberían ser nulos”, debido a que gran parte de esas decisiones ya fueron tomadas. Pero, aclara que otros impactos de la misma dependerán de su forma final e implementación.

“Al aumentar los tramos de impuestos a los patrimonios más altos se podría dar una salida de capitales que afecte la inversión por esa vía”, alerta Correa.

Pero, el analista añade que “sería positivo establecer ingresos permanentes para gastos permanentes mayores, según se especificaba el programa de este gobierno”.

Fuente: Diario Financiero, julio 05 de 2022

Según las autoridades, más del 97% de los contribuyentes mantendrán su carga tributaria, incluyendo el 75% de personas que se encuentran en el tramo exento del impuesto a la renta. Se buscará recaudar 4,1% del PIB.

Y llegó la hora. El gobierno presentó este viernes la reforma tributaria con la que busca financiar la mitad del programa de gobierno y que, según los análisis del Ejecutivo espera recaudar un 4,1% del PIB, con diversos cambios impositivos como royalty a la minería, impuesto a la riqueza y mejorar el combate a la elusión, evasión, junto con modificar algunas exenciones tributarias.

A continuación, los cambios centrales que propone el Ejecutivo.

IMPUESTOS A PERSONAS Y EMPRESAS

– Aumentarán las tasas marginales de las personas que obtienen ingresos mensuales de más de $4 millones. Además, la tasa marginal máxima se establece en 43%, ubicándose en el promedio de los países de la OCDE.

– Para las ganancias de capital en instrumentos bursátiles (acciones y otros), que hoy cuentan con una tasa preferente de 10%, se homologa su tratamiento al de los dividendos, quedando sujetos a una tasa de 22% con posibilidad de reliquidar en el impuesto global complementario.

– Todos los ingresos generados por arriendos de inmuebles estarán gravados con impuestos, eliminando la exención otorgada a los DFL2 a este respecto.

– El impuesto de primera categoría se reduce de 27% a 25% y se establece una tasa de desarrollo, de 2% de las utilidades.

– Se establece una tasa de 1,8% al diferimiento del pago de impuestos personales, similar a una tasa de interés por la postergación del pago del impuesto a las rentas del capital a través de sociedades de inversión u otros vehículos similares. Esta tasa solamente será aplicable a empresas cuyos ingresos provienen en más de un 50% de rentas pasivas, tales como dividendos, intereses (salvo instituciones financieras), o arriendos de inmuebles. Ninguna empresa de carácter operativo, que invierte en la economía real, estará sujeta al pago de este impuesto.

CAMBIOS PARA LAS PYME

-Los nuevos emprendimientos podrán optar a un crédito especial de IVA por el primer año de sus operaciones. Este crédito especial será equivalente al 100% del impuesto determinado por los primeros tres meses, de un 50% por los segundos tres meses y de un 25% por los siguientes seis meses, totalizando 12 meses de beneficio tributario.

-Las Pymes, actualmente excluidas, podrán acceder al incentivo tributario en I+D, que permite que un 35% del gasto en este concepto sea utilizado como un crédito contra el impuesto de primera categoría. Como beneficio adicional, cuando la Pyme determine un resultado anual negativo y haya invertido en I+D, el crédito será reembolsable, funcionando como un subsidio directo.

IMPUESTO A LA RIQUEZA

– Se propone un impuesto a la riqueza de hasta un 1,8% al cual quedan sujetas las personas naturales con domicilio o residencia en Chile, por su patrimonio, tanto en Chile como en el extranjero, que exceda de US$5 millones. El diseño considera el siguiente esquema de tramos y tasas marginales:

Tramos y tasas impuesto a la riqueza

| TRAMO (UTA) | TRAMO (US$) | TASA |

| HASTA 6.000 UTA

6.000 – 18.000 UTA MÁS DE 18.000 UTA |

HASTA 6.000 UTA

6.000 – 18.000 UTA MÁS DE 18.000 UTA |

EXENTO

1% 1,8% |

EXENCIONES Y BENEFICIOS TRIBUTARIOS

-Los fondos de inversión privados pasarán a ser contribuyentes de impuesto de primera categoría, salvo aquellos cuya política de inversión sea el capital de riesgo.

-La renta presunta tendrá una reducción significativa, permitiendo que solo accedan contribuyentes que califican como micro empresarios. Este proceso se aplicará gradualmente, en dos etapas distribuidas en un plazo de dos años, fomentando que los contribuyentes que abandonan el régimen ingresen al sistema de transparencia tributaria.

-Se limita la deducción de intereses que provengan de créditos hipotecarios a solo uno de ellos, en aquellos casos que una persona tenga dos o más créditos hipotecarios que generan intereses.

-El gasto deducible por exenciones tributarias será de 23 UTA ($15.500.000).

– La deducción por rentas exentas y créditos contra impuesto global complementario se limita a 2,3 UTA ($ 1.500.000), o el 50% del impuesto global complementario determinado en el ejercicio antes de la imputación de estos beneficios.

UN NUEVO ROYALTY A LA GRAN MINERÍA

– El Royalty será de carácter híbrido, que combinará un componente sobre las ventas que oscilará entre tasas efectivas entre 1% y 2% para los productores entre 50.000 y 200.000 toneladas métricas de cobre fino (TMCF), y entre 1% 4% para aquellos con más de 200.000 TMCF, y un componente sobre la renta minera, con tasas de entre 2% y 32% sobre la rentabilidad operacional, para precios del cobre entre dos y cinco dólares la libra.

Las tasas serán crecientes a medida que aumenta el precio del cobre, por lo que el impuesto crecerá a medida que aumentan las rentas económicas en el sector.

Fuente: Diario Financiero, julio 01 de 2022

La expansión económica del quinto mes del año superó las estimaciones de los analistas, que apostaban por un crecimiento de entre 5 y 6%.

Una expansión de 6,4% anotó en mayo de 2022 la economía chilena, al comparar con igual mes del año pasado, según informó el Indicador Mensual de Acividad Económica (Imacec) publicado esta mañana por el Banco Central.

Se trata de un dato que se ubicó sobre las estimaciones de analistas, que pronosticaban un crecimiento de entre 5 y 6%.

Además, la expansión económica en el quinto mes del año fue cercana a la registrada en marzo (6,4%) y abril (6,9%).

De acuerdo a la entidad presidida por Rosanna Costa, el aumento del Imacec fue explicado por las actividades de servicios. En tanto la producción de bienes creció incidido por la industria manufacturera y el resto de bienes.

Por su parte, la serie desestacionalizada cayó 0,1% respecto del mes precedente y aumentó 5,8% en doce meses. El mes registró dos días hábiles más que mayo de 2021, según informó el ente rector.

La caída del Imacec desestacionalizado se explicó «por el desempeño de la mayoría de sus componentes, efecto parcialmente compensado por el aumento de la minería», apuntó el Central.

Análisis por actividad

En su análisis por actividad, el instituto emisor indicó que la producción de bienes creció 1,6%, resultado explicado por el desempeño de la industria y el resto de bienes, con tasas de 2,7% y 1,5%, respectivamente. En contraste, la minería presentó una caída de 0,1%.

En términos desestacionalizados, la producción de bienes creció 2,2% respecto del mes anterior. «Este resultado fue determinado principalmente por la minería, seguido por el resto de bienes. En contraste, la industria presentó una disminución», señala.

El comercio, en tanto, presentó una variación de -0,1%, resultado explicado por la caída de las ventas minoristas, en particular de supermercados y grandes tiendas. Por otro lado, las ventas mayoristas y automotrices aumentaron.

Mientras que las cifras desestacionalizadas muestran una caída de 2,3% respecto del mes precedente, resultado que se explicó principalmente por el desempeño del comercio minorista.

Por último, los servicios crecieron 11,9%, debido al desempeño de los servicios personales, en particular de educación. También contribuyeron al resultado el transporte y los servicios empresariales.

Acorde con cifras ajustadas por estacionalidad, las actividades de servicios presentaron una variación de -0,1% respecto del mes anterior.

Fuente: Emol economía, julio 01 de 2022