Señor Director:

Lo peor que le podría pasar a Chile es que el empleo informal lentamente se empiece a constituir en la “nueva normalidad” de nuestro mercado laboral. Hoy involucra a más de 2,5 millones de chilenos -un tercio de los ocupados- por lo que hacerle frente debe ser uno de los desafíos más apremiantes de nuestra sociedad. La informalidad no solo está asociada a desprotección social, sino también a salarios más precarios, mayor riesgo de caer en la pobreza, menor estabilidad económica financiera y menor recaudación de impuestos.

Podemos afirmar con orgullo que en nuestro sector metalúrgico metalmecánico no existe la informalidad laboral, y que, al igual que en la mayoría de los rubros de la industria manufacturera, sus colaboradores son los que poseen los empleos de mejor calidad. ¿La clave para recuperar la formalidad? Políticas públicas focalizadas, como aumentar los incentivos para contratos a mayores de 50 años; opciones menos burocráticas de formalización; estímulos tributarios, de financiamiento, o vinculados a I+D para quienes concreten empleos formales; rediseñar el sistema de indemnizaciones por despido; ligar el pago de la PGU a incentivos a la cotización y mayor fiscalización y sanción para el empleo informal.

El tiempo de actuar es ahora. No esperemos a que la informalidad se haga costumbre.

Fernando García L.

Presidente ASIMET

Fuente: Diario Financiero, octubre 22 de 2024

Cifras de la DT muestran una menor tasa de afiliados, que la mayoría están en la capital, que la mayoría de dirigentes son hombres y que la CUT suma más sindicatos.

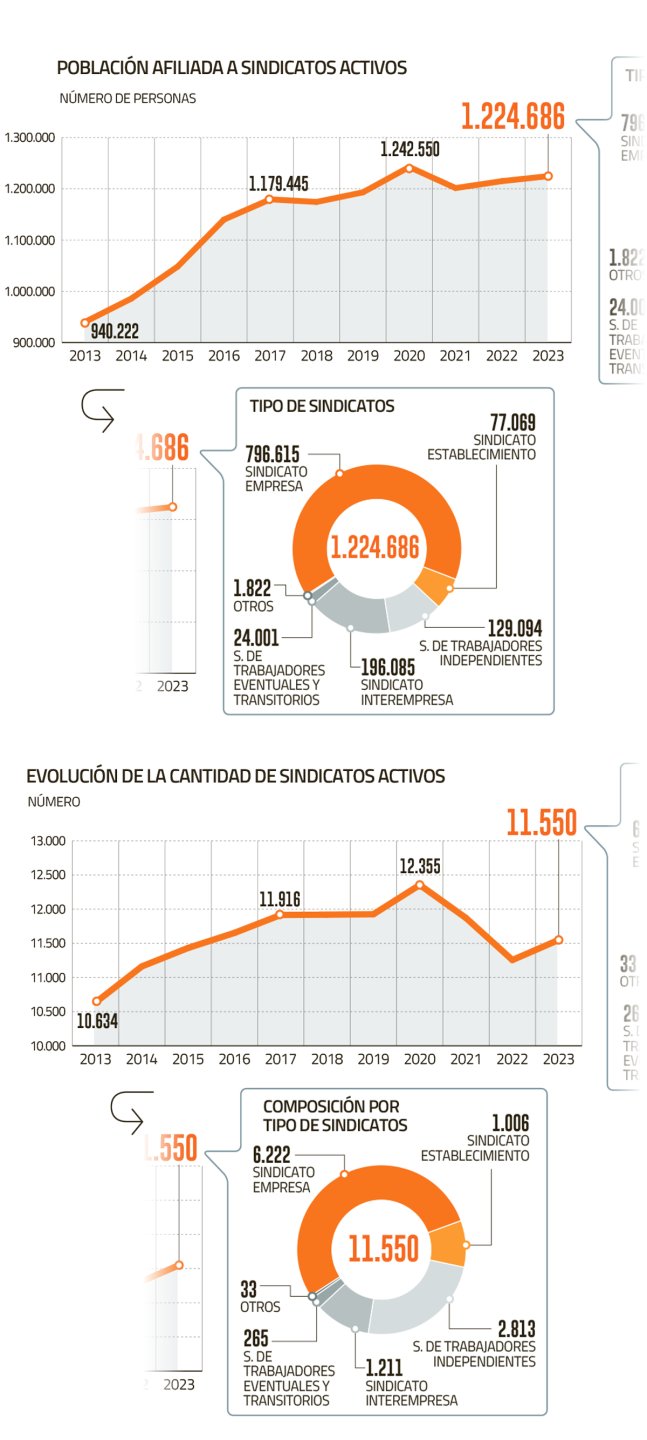

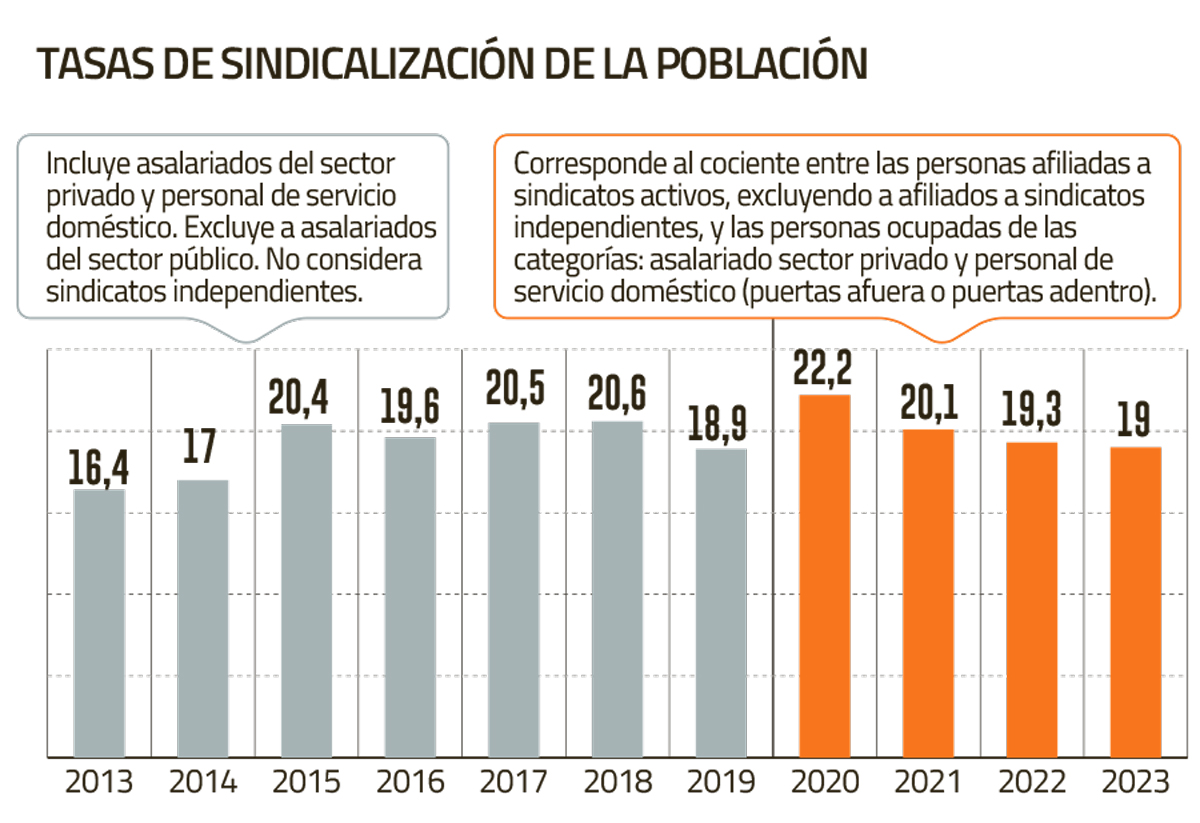

Una caída ha mostrado en los últimos tres años la tasa de sindicalización en el país, según muestran los datos de los anuarios estadísticos de la Dirección del Trabajo. Luego que el porcentaje de trabajadores dependientes del sector privado afiliados a organizaciones sindicales llegara a un máximo de 22,2%, sólo fue descensos: a 20,1% en 2021, a 19,3% en 2022 y a 19% en 2023.

Pese a este comportamiento, el número es superior al que registran en promedio los países de la Organización para la Cooperación y Desarrollos Económicos (OCDE), cuya tasa es de 15,8% también como parte de una baja persistente desde 2003.

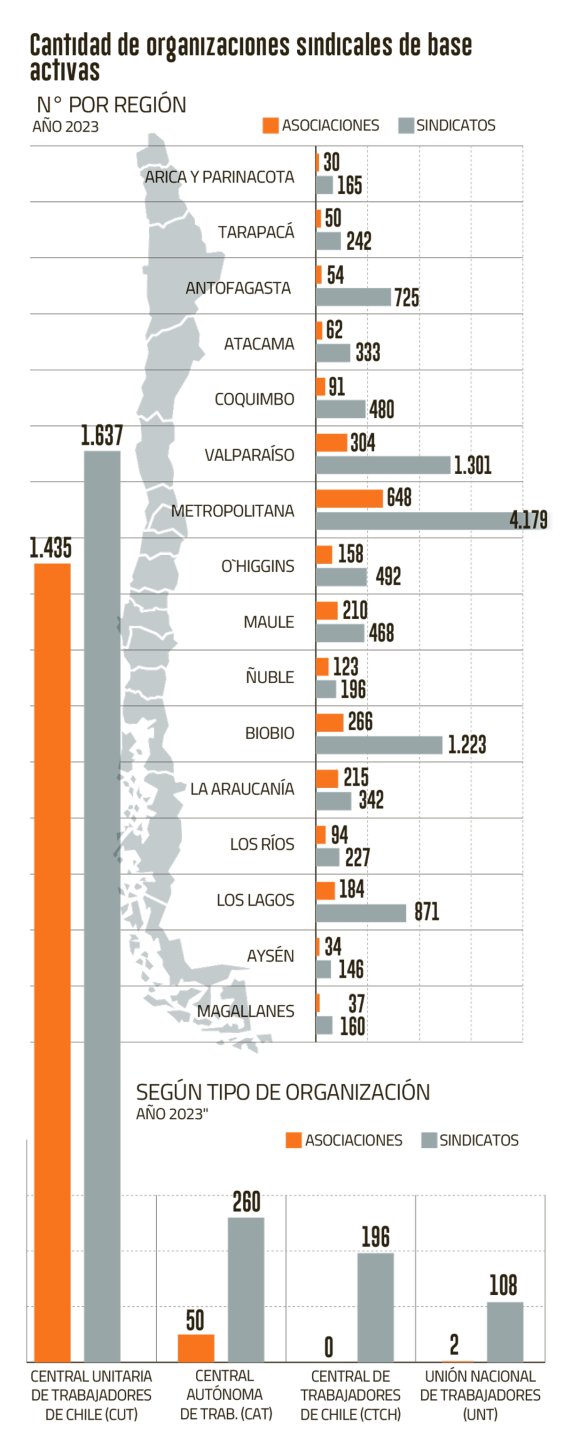

De acuerdo a los datos, la CUT es la central de mayor tamaño, ya que agrupa a la mayor cantidad de organizaciones sindicales de base, con 3.072.

Una fotografía que, además de dar señales respecto al sindicalismo en Chile, sirve para dimensionar en qué contexto aterrizará el comprometido proyecto de ley del Ejecutivo que busca impulsar la negociación multinivel o también llamada ramal.

Una iniciativa que la administración de Gabriel Boric incluyó en su programa de Gobierno y que ratificó como prioridad en la primera discusión de salario mínimo con la Central Unitaria de Trabajadores (CUT), realizada en abril de 2022 y cuyo acuerdo se reforzó este año.

La población afiliada

Si bien entre 2016 y 2020 hubo un aumento en los sindicatos desde 11.653 a 12.355, fenómeno que podría ser atribuible al impacto de la reforma laboral del segundo Gobierno de la expresidenta Michelle Bachelet, desde entonces se ha observado una disminución. De esta manera, el último registro de la DT muestra que en 2023 sumaron 11.550 los sindicatos activos (ver infografía).

Por regiones, la Metropolitana es la que lidera en cantidad de organizaciones activas, con el 36,1% del total. Más atrás está Valparaíso, Biobío y Los Lagos con 11,2%, 10,5% y 7,5%, en cada caso.

La población afiliada, en paralelo, ha exhibido leves incrementos desde 2013 y se ha mantenido en torno a 1,2 millón desde 2020.

Para 2023, el 56,2% de la población afiliada son hombres y el 43,7% mujeres.

Zoom a las centrales

Hoy en Chile existen cuatro centrales sindicales que agrupan a 3.688 organizaciones de base, de las que 2.201 corresponden a sindicatos (19% del total) y 1.487 a asociaciones: la Central Unitaria de Trabajadores (CUT), la Central Autónoma de Trabajadores (CAT), la Central de Trabajadores de Chile (CTCH) y la Unión Nacional de Trabajadores (UNT).

La CUT es la que agrupa a la mayor cantidad de organizaciones sindicales de base, con 3.072.

Bastante más atrás se ubica la CAT, con 310 organizaciones afiliadas, la CTCH con 196 y la UNT con 110.

La Organización Internacional del Trabajo (OIT), en uno de los documentos que elaboró para el Gobierno respecto a la negociación multinivel, advirtió sobre la necesidad de prestar atención al grado de “fragmentación del sistema sindical”.

¿La razón? A juicio del organismo, si los convenios colectivos seleccionados por los sindicatos a nivel de empresa se extienden al sector productivo, no está claro qué sindicato debe y puede representar mejor los intereses de todo el sector.

“Deben establecerse normas legales claras que regule la formación de intereses y la búsqueda de consenso entre los sindicatos a nivel sectorial”, advirtió la OIT en un documento.

Menos mujeres

Los registros de la DT indican que la dirigencia de los sindicatos la ocupan principalmente varones.

En 2023, el 63,3% de los dirigentes sindicales con cargos vigentes en sindicatos activos son hombres, y solo el 36,6% mujeres.

Además, el 29,8% de los dirigentes tiene entre 50 y 59 años, el 27,8% entre 40 y 49 y el 18,5% tiene entre 30 y 39 años.

Fuente: Diario Financiero, octubre 22 de 2024

La c-CEO de la compañía destacó que «nuestros productos cuentan con una performance muy atractiva para este tipo de mercados, dado que enfrentan condiciones de operación similares a las de Chile”.

La empresa chilena Drillco, proveedora de herramientas de perforación, amplió su presencia en los mercados internacionales tras la adjudicación de un contrato de suministro para una mina de oro en Guinea, en la costa oeste de África.

Se trata de un nuevo hito para la compañía nacional que exporta a más de 37 países y que cuenta con oficinas corporativas en Chile, Perú, Brasil, Estados Unidos, Italia, Reino Unido y Corea del Sur.

Trinidad Carmona, co-CEO de Drillco, y que participó como expositora en el primer Mining MAS Pitch, destacó las similitudes geológicas de la costa oeste africana con América del Sur y comentó que “nuestros productos cuentan con una performance muy atractiva para este tipo de mercados, dado que enfrentan condiciones de operación similares a las de Chile”.

Fueron las características geológicas nacionales con minerales presentes en la Cordillera de Los Andes, con complejas dificultades técnicas para su extracción, las que impulsaron a Drillco a desarrollar herramientas de perforación capaces de afrontar la altura de las operaciones y la dureza de la roca.

El posicionamiento en el mercado africano busca replicar los positivos resultados obtenidos con empresas en otras regiones, mediante la entrega «de avanzadas herramientas tecnológicas y un soporte especializado de primer nivel», además de la «visión tecnológica y de sustentabilidad coherente con la sólida reputación que Chile tiene en el exterior en innovación minera».

Drillco -que cuenta con un portafolio de herramientas para minería, exploración, geotermia, pozos de agua, canteras y obras civiles– opera fundamentalmente en América, desde la Patagonia hasta Canadá, y en su oficina del Reino Único colabora en investigación aplicada a las ciencias de fragmentación de roca con universidades como Imperial College of London y Mines Paris Tech.

Fuente: Diario Financiero, octubre 21 de 2024

Las remuneraciones reales en el país crecieron 3,8% en el octavo mes del año, informó el INE.

La mayor alza del año registraron las remuneraciones de los trabajadores en Chile en agosto y encadenaron 18 meses consecutivos de incrementos.

Según informó esta mañana el Instituto Nacional de Estadísticas (INE), las remuneraciones medidos en términos nominales crecieron 8,7% en el octavo mes del año, mientras que los sueldos reales -sin considerar el ajuste por IPC- crecieron 3,8% en doce meses.

Con esto, los salarios reales acumulan una variación de 2,2% en lo que va de 2024.

Los costos laborales, por otra parte -según el INE- subieron 8,9% en el mismo mes.

Por sector económico, comercio, industria manufacturera y construcción consignaron las mayores incidencias anuales positivas tanto en sueldos como costos laborales.

La remuneración media por hora ordinaria se situó en $6.582, anotando un alza interanual de 9,6%. Para las mujeres, el valor alcanzó $6.382, lo que significó una variación anual de 9,7%; mientras que para los hombres se situó en $6.765, registrando un aumento de 9,5% en el mismo período.

El costo laboral medio por hora total fue $7.535, consignando un crecimiento de 9,4% en doce meses. Este valor se ubicó en $7.281 para las mujeres, con un alza de 9,5%, y en $7.768 para los hombres, con un aumento de 9,4% en el mismo período.

Asimismo, la brecha de género de la remuneración media por hora ordinaria fue -5,7%; mientras que la del costo laboral medio por hora total fue -6,3%.

Caen los avisos laborales

Por otra parte, el Índice de Avisos Laborales de Internet (IALI) que realizó el Banco Central mostró que estos siguieron cayendo en septiembre.

En concreto, en el noveno mes del año la baja fue del 16%, siguiendo con los retrocesos que iniciaron en junio de 2022.

Este índice corresponde al promedio simple de los avisos publicados en los principales portales de empleo web en Chile, con cobertura a nivel nacional.

Fuente: Emol economía, octubre 07 de 2024

La expansión se explicó fundamentalmente por el alza de los servicios y la minería.

El Banco Central (BC) publicó esta mañana el Indicador Mensual de Actividad Económica (Imacec) de agosto, que dio cuenta de una expansión de la actividad de un 2,3% en el octavo mes del año, ubicándose en la parte baja de las expectativas del mercado que apuntaba a una expansión de hasta 4%.

En relación a la serie desestacionalizada, la economía disminuyó 0,2% respecto del mes precedente y creció 2,8% en doce meses.

El crecimiento se explicó fundamentalmente por el alza de los servicios y la minería. En tanto, la disminución del Imacec en términos desestacionalizados fue incidida por el desempeño de los servicios, el resto de bienes y la industria, lo que fue en parte compensado por el aumento de la minería.

La expectativas del mercado llegaban hasta un 4% debido a las sólidas cifras sectoriales que el Instituto Nacional de Estadísticas (INE) dio a conocer ayer, y que dieron cuenta de un alza de 5,2% en la producción industrial.

Asimismo, julio también había registrado un Imacec alto, lo que también alimentaba cierto optimismo.

Análisis por actividad

La producción de bienes aumentó 2,8% en términos anuales, impulsada por el resultado de la minería del cobre. La industria también contribuyó positivamente al resultado, destacando la producción de alimentos, en particular, de la industria pesquera. En tanto, el resto de bienes cayó 1,6%.

En términos desestacionalizados, la producción de bienes presentó un aumento de 0,2% respecto del mes precedente, resultado que se explicó por el crecimiento de 2,3%, de la minería, lo que fue parcialmente compensado por el resto de bienes y la industria que cayeron 1,1% y 0,8%, respectivamente.

La actividad comercial, por su parte, presentó un aumento de 3% en términos anuales. Este resultado fue explicado principalmente por las ventas minoristas y, en menor medida, mayoristas. En las primeras, destacaron las ventas en establecimientos especializados de vestuario y calzado, supermercados y farmacias. En tanto, en el comercio mayorista se registraron mayores ventas de enseres domésticos y combustibles.

Las cifras desestacionalizadas mostraron un crecimiento de 0,7% respecto de julio, incidido principalmente por el comercio minorista.

Los servicios, por último, aumentaron 1,9% en términos anuales, resultado que se explicó por los servicios personales y, en menor medida, por el transporte.

Las cifras ajustadas por estacionalidad dieron cuenta de una disminución de 0,6% respecto del mes precedente, incidida principalmente por los servicios empresariales y de educación, estos últimos afectados por la suspensión de clases debido a eventos climáticos.

Fuente: Emol economía, octubre 01 de 2024

En el resultado fue determinante la incidencia positiva del sector minero.

Un incremento en doce meses de 5,2% anotó en agosto de 2024 el Índice de Producción Industrial (IPI), debido a la incidencia positiva de los tres sectores que lo componen, según informó esta mañana el Instituto Nacional de Estadísticas (INE).

El Índice de Producción Minera (IPMin) presentó un aumento interanual de 8,9% como consecuencia de la mayor actividad registrada en dos de los tres tipos de minería que lo componen, liderado por minería metálica, aportando 7,146 puntos porcentuales (pp.) a la variación del índice, a raíz de un incremento en la extracción y procesamiento de cobre.

El Índice de Producción Manufacturera (IPMan) creció 3,4% en doce meses, explicado, en gran medida, por el alza interanual de 9,7% en elaboración de productos alimenticios que incidió 2,802 pp. en la variación del índice general.

El Índice de Producción de Electricidad, Gas y Agua (IPEGA), en tanto, creció 0,6% en doce meses debido a que las tres actividades que lo componen presentaron aumentos. Destacó principalmente gas, que se incrementó 4,7%, incidiendo 0,317 pp. en la variación de índice.

Fuente: INE, septiembre 30 de 2024

La tasa de desocupación en el país llegó a 8,9%, mientras que la informalidad subió por décimo trimestre consecutivo.

El Instituto Nacional de Estadísticas (INE) informó esta mañana que la tasa de desempleo en Chile fue de 8,9%, durante trimestre junio-agosto de acuerdo con la Encuesta Nacional de Empleo (ENE).

Si bien la cifra significó un pequeño descenso de 0,1 puntos porcentuales (pp.) respecto al mismo periodo del año pasado, se trata del mayor nivel de desocupación que ha registrado el mercado laboral en lo que va de 2024.

Según señaló el INE en su reporte, el número se explica un alza de la fuerza de trabajo (2,4%) menor a la presentada por las personas ocupadas (2,5%). Por su parte, las personas desocupadas aumentaron 1,4%, incididas únicamente por quienes se encontraban cesantes (2,3%).

Respecto al mismo período del año anterior, las tasas de participación y de ocupación se situaron en 61,8% y 56,3%, creciendo 0,9 pp., en ambos casos. Por su parte, la población fuera de la fuerza de trabajo disminuyó 1,4%, influida por las personas inactivas habituales (-1,3%) e iniciadoras (-41,2%).

En el periodo se crearon 229.621 nuevos empleos en comparación con el año pasado, de los cuales 140.921 son informales. Es decir, del total de empleos generados, el 61% es gracias a la informalidad.

De hecho, la tasa de informalidad se ubicó en 27,6%, subiendo 0,9 puntos porcentuales respecto al año pasado. Con esto, encadenó 10 trimestres consecutivos de aumentos. Hay 2.547.138 trabajadores informales en el país, de un total de 9.235.064 de ocupados.

Región Metropolitana

En la Región Metropolitana, la tasa de desocupación del trimestre junio-agosto de 2024, alcanzó 9,2% con un descenso de 0,4 puntos porcentuales (pp.) en doce meses. En el mismo período, la estimación del total de la población ocupada creció 2,3%, incidida, según sector económico por comercio (4,5%), enseñanza (5,7%) y administración pública (7,6%).

Por sexo

En las mujeres, la tasa de desocupación alcanzó 9,4%, aumentando 0,1 pp. en el período, producto del ascenso de 2,7% de la fuerza de trabajo, mayor al de 2,5% registrado por las mujeres ocupadas.

Las desocupadas crecieron 3,8%; mientras que las tasas de participación y ocupación se situaron en 52,6% y 47,7%, incrementándose 0,9 pp. y 0,8 pp., respectivamente. Las mujeres fuera de la fuerza de trabajo, por su parte, descendieron 1%.

En los hombres, la tasa de desocupación fue 8,5%, con una disminución de 0,3 pp. en un año, a raíz del incremento de 2,3% de la fuerza de trabajo, menor al 2,6% registrado por los hombres ocupados. Los desocupados, en tanto, descendieron 0,6%, incididos únicamente por aquellos que buscan trabajo por primera vez (-9,7%).

Por su parte, las tasas de participación y ocupación se situaron en 71,4% y 65,3%, expandiéndose 0,9 pp. y 1 pp., respectivamente. Los hombres fuera de la fuerza de trabajo se redujeron 2,3%.

Alza de personas ocupadas

En doce meses, la estimación del total de personas ocupadas creció 2,5%, incidida tanto por los hombres (2,6%) como por las mujeres (2,5%).

Los sectores que contribuyeron al aumento de la población ocupada fueron comercio (4,1%), enseñanza (3,8%) y administración pública (3,6%), en tanto que, por categoría ocupacional, el alza se observó en personas asalariadas formales (3,6%) y trabajadoras por cuenta propia (1,2%).

Estacionalidad

La tasa de desocupación ajustada estacionalmente (que elimina los efectos de los factores exógenos estacionales de naturaleza no económica que influyen en su comportamiento coyuntural) se situó en 8,7%, aumentando 0,2 pp. con respecto al trimestre móvil anterior.

Horas de trabajo e indicadores de subutilización de la fuerza de trabajo

En doce meses, el volumen de trabajo, medido a través del número total de horas efectivas trabajadas por las personas ocupadas, ascendió 1,1%, mientras que el promedio de horas trabajadas decreció 1,5%, llegando a 37 horas. Según sexo, el promedio de horas para los hombres fue 39,3 y para las mujeres, 33,9 horas.

La tasa combinada de desocupación y fuerza de trabajo potencial alcanzó 16,8%, con una reducción de 0,3 pp. en el período. En los hombres se situó en 14,8% y en las mujeres, en 19,3%. La brecha de género fue 4,5 pp.

Fuente: Emol economía, septiembre 30 de 2024

Señor Director:

Con preocupación, pero no con sorpresa, nos enteramos de que tanto Arauco como Colbún no invertirán en Chile US$ 6 mil millones que potencialmente podrían haberse destinado a proyectos locales. El monto equivale a un 2% del PIB de manera directa, es decir, más que la recaudación del pacto tributario, y sumemos como piso otro 2% más, si se consideran las sinergias, externalidades y expectativas que habrían generado esas inversiones si se hubieran concretado en el mercado.

Esto ya no son los síntomas de un problema, es la enfermedad a la cual nos estamos enfrentando como país.

Fernando García L.

Presidente Asimet

Fuente: digital.elmercurio.com, septiembre 26 de 2024

A diferencia de la industria manufacturera, que según el Imacec de julio registró un crecimiento de 7,8%, el sector metalúrgico metalmecánico exhibió en ese mismo periodo una caída en su actividad de un 6.5%. Según explicó el presidente de ASIMET, Fernando García, este magro resultado en el séptimo mes del año estuvo marcado por el descenso registrado en el subsector de Industrias básicas del hierro y el acero, el que tuvo una caída en sus niveles de producción de 38%, respecto del mismo periodo del año 2023. Lo anterior, se generó por una disminución en la producción de barras y varillas de hierro o acero.

Con este resultado, el sector acumula un retroceso de 3,5% en su actividad en los primeros siete meses de 2024.

Al comentar las cifras sectoriales, el dirigente gremial sostuvo que la principal causa de este deficiente desempeño es la falta de proyectos de inversión en el sector industrial, lo que ha generado una menor demanda de productos. “La escasez de proyectos de inversión y el aumento de costos fijos nos mantienen en un estado de alerta y preocupación respecto de la continuidad de nuestras empresas”, afirmó, agregando que la crisis en el rubro de la Construcción también los ha afectado: “Es un sector que no ha logrado repuntar, lo que nos afecta muy directamente, ya que somos altamente dependientes de esa industria. Cuando los países crecen fuertemente lo normal es que la Construcción también lo haga, pero en Chile está sucediendo lo contrario, hemos crecido muy lentamente en la última década y eso nos está pasando la cuenta”, indicó.

Al respecto, enfatizó en la necesidad de atraer inversiones para la generación de nuevos proyectos que activen el rubro metalúrgico metalmecánico y a la economía en general, para lo cual es fundamental que la autoridad trabaje en la entrega de certezas para los inversionistas. “Hoy más que nunca debemos fomentar la colaboración publico privada y avanzar en reformas como la modernización del Estado para que el país sea un polo atractivo para la inversión, que es el primer paso para retomar la senda del crecimiento”, señaló.

Agregó que, como sector manufacturero, esperan que el Gobierno avance en medidas que compensen y logren equilibrar el mayor gasto que ha significado para la industria la implementación de mejoras laborales, para que así las empresas puedan seguir compitiendo. “Esto solo se logra aumentando la productividad, y en esta materia el Estado tiene mucho qué hacer, sobre todo en el campo de la educación, implementando mejoras sustanciales en la calidad del sistema, y fomentando la innovación y la tecnología”, indicó García.

Finalmente. el presidente de ASIMET recordó que el sector industrial “es el que otorga más y mejores empleos, impulsa la innovación y el avance tecnológico, que conlleva mejoras en la productividad, y permite a los países diversificar sus fuentes de ingreso. Es por ello que instamos a nuestras autoridades a otorgarle el valor que se merece, acelerando las iniciativas que están en el Congreso destinadas a impulsar su competitividad en un contexto global”.

Fuente: Diario Estrategia, septiembre 11 de 2024

La entidad recalcó que el peor panorama de precios se debe al alza de los componentes volátiles y que una fracción responde a los efectos directos e indirectos en el IPC del mayor aumento de las tarifas eléctricas.

El Banco Central publicó esta mañana el Informe de Política Monetaria (IPoM) de septiembre. En su análisis, el ente emisor proyectó un menor techo de crecimiento al estimado en junio y proyectó que a fines de este año la inflación cerrará en 4,5%, porcentaje mayor al 4,2% que había previsto hace tres meses.

La proyección de inflación total aumenta en el corto plazo, principalmente por la mayor alza de los componentes volátiles. Una fracción responde a los efectos directos e indirectos en el IPC del mayor aumento de las tarifas eléctricas que se produjo en junio y julio. Se suma el impacto del incremento de las tarifas de fletes marítimos a nivel global y la depreciación del peso en los últimos meses, señala el informe de la institución.

Con respecto a ello, la entidad que preside Rosanna Costa detalló que hacia el mediano plazo, la inflación tendrá un descenso más rápido que lo anticipado en junio, dadas las menores presione inflacionarias provenientes del comportamiento de la demanda interna. Su convergencia en torno al 3% ocurría en los primeros meses de 2026, señala el informe.

En cuanto al desempeño de la actividad, el informe destacó la reducción del «fuerte dinamismo» que mostró la economía a inicios de año e, incluso, sostuvo que la desaceleración ha sido más rápida de los previsto, «influida por el deterioro del consumo privado».

Así, ajustó sus proyecciones de crecimiento para este año. «En 2024, el rango de proyección de crecimiento del PIB se reduce en su límite superior, ubicándose entre 2,25 y 2,75% (2,25% a 3,0% en junio), revisión que responde en gran medida al resultado del segundo trimestre», dijo.

Para 2025 y 2026, en tanto, las proyecciones de crecimiento se mantienen dentro del rango de 1,5% a 2,5%.

«Las proyecciones de actividad y demanda continúan asumiendo que la economía crecerá en torno a su tendencia durante los próximos años», acotó.

Otras proyecciones

La proyección de inversión también cayó: de 0,3% a -0,8% para este año. Mientras, la formación bruta de capital fijo (FBCF) logró estabilizarse luego de una marcada caída en el segundo semestre del año pasado. «La FBCF exhibió un desempeño mejor al esperado en el segundo trimestre de este año, explicado tanto por el componente de construcción y otras obras como por el de maquinaria y equipo. Sin embargo, los indicadores de alta frecuencia revelan importantes diferencias entre sectores, contrastando la debilidad observada en la mayoría de los sectores con el dinamismo de la inversión en minería»

El Banco Central también detalló que el precio del cobre se reduce levemente respecto de la estimación anterior. Para 2024 se proyecta US$4,15 la libra (US$4,3 en junio), mientras que para el 2025 y 2026 se siguen considerando valores en torno a US$4,3.El informe destaca en todo caso que el impulso externo que recibirá la economía chilena es similar a lo planteado en junio.

En relación al consumo privado, dice el informe, recobrará impulso, aunque su nivel a fines del horizonte de proyección será menor que en la estimación previa. La evolución de varios de sus fundamentos, como el menor costo del crédito y el aumento la masa salarial real, sugiere que su moderación reciente no será persistente.

En relación a los principales riesgos para la política monetaria, el ente emisor destacó que se vinculan al ámbito externo, donde la probabilidad de escenarios geopolíticos y financieros negativos ha aumentado.

«La situación geopolítica mundial ha empeorado en los distintos frentes de tensión y los episodios de aversión al riesgo en los mercados financieros, si bien temporales, han sido pronunciados. Esto ha aumentado la probabilidad de escenarios contractivos e inflacionarios en el corto plazo, en un contexto en que las presiones de costos globales se han intensificado», dice el informe.

«La fragilidad de la situación fiscal en varios países desarrollados, especialmente en Estados Unidos, también constituye un foco de riesgo a monitorear», agrega.

Fuente: Emol economía, septiembre 04 de 2024